【草津市】不動産相続マニュアル 相続手続きの流れと上手く進めるコツ

草津市で不動産相続をする際の手続きの具体的な流れ、相続を上手く進めるためのコツ等について解説しています。

1.不動産相続手続きの流れと必要な書類及び入手場所一覧

まず、相続発生からの流れの順に必要な手続きを並べ、対応できる専門家・手続き期限を一覧にして記載します。

| 相続発生からの流れと必要な手続き | 任せられる主な専門家 | 手続き期限 |

|---|---|---|

| 1. 遺言書の確認・遺言書の検認(公正証書遺言以外) | ― | できるだけ速やかに |

| 2. 法定相続人の確定 |

|

|

| 3. 相続遺産調査 | ||

| 4. 遺産分割協議 |

|

|

| 5. 限定承認・相続放棄の申述 |

|

相続を知った日から3ヵ月以内 |

| 6. 準確定申告(被相続人の所得税) ※被相続人が自営業・不動産所得があった場合等 |

|

4ヵ月以内 |

| 7. 遺産分割協議書の作成 ※遺言書が無かった場合や複数人の相続人がいた場合 ※相続人が1人の場合は、遺産分割協議は不要です。 |

|

10ヵ月以内 |

| 8. 相続税申告 |

|

|

| 9. 遺留分侵害額請求 ※トラブルがあった場合のみ |

|

1年以内 |

| 10. 相続登記(不動産のみ)手続き |

|

3年以内 |

※手続きの内容に関しては「5.不動産相続に必要な手続き」でそれぞれ解説しています。

手続きは多くの段階を専門家(弁護士・司法書士・税理士・行政書士)に依頼可能です。

なかでも司法書士は、不動産相続において「揉め事の解決」以外の幅広い分野をカバーしているうえ、弁護士よりも依頼費用が安価に済むことが多くなっているので強い味方です。

書類の入手と記入が必要になってくるのは、主に「相続税申告手続き」と「相続登記手続き」の段階で、以下で書類の内容と入手先についてチェックシートとして活用し易い一覧形式でまとめているので、参考ください。

1-1.相続税申告手続きに必要な書類

「相続税申告手続き」に必要になる主な書類と、取得できる場所は以下の通りです。

| 相続税申告手続きに必要な主要書類 | 取得できる場所 | |

|---|---|---|

| 被相続人・法定相続人に関わるもの |

|

本籍地の市役所 |

|

||

|

各居住地の市役所 | |

|

||

|

||

|

法務局 主な法定相続情報一覧図の様式及び記載例 |

|

| 遺産分割の内容に関わるもの |

|

居住地の市役所 |

|

司法書士依頼するか、相続人が作成 | |

|

所有 | |

| 不動産に関わるもの |

|

市役所もしくは都税事務所 |

|

法務局 | |

|

||

|

民間の地図プリントサービスを使用 | |

| +税務署でもらう相続税の申告書 | ||

※上記は不動産相続を想定しています。相続する資産の種類によって、必要な書類があります。

相続税申告手続きは、8割以上の人が税理士に依頼していると言われています。

煩雑で難関な手続きになりますので、自信がないという方は依頼してみても良いかもしれません。報酬の目安は、遺産総額の0.5~1.0%です。

1-2.登記手続きに必要な書類

「登記手続き」に必要になる主な書類と、取得できる場所は以下の通りです。

登記手続きに必要な主要書類取得できる場所

| 被相続人の出生から死亡までの全ての戸籍謄本 | 本籍地の市役所 |

| 相続人全員の戸籍謄本 | |

| 被相続人の住民票の除票 | 各居住地の市役所 |

| 相続人全員の印鑑証明書 | |

| 不動産を相続する相続人の住民票 | |

| 固定資産評価証明書 | 相続する不動産の所在地の市役所 |

| 登記申請書 | 司法書士に依頼するか、相続人が作成する(申請書様式:法務局) |

| 遺産分割協議書 | 司法書士に依頼、相続人が作成 |

※必要なものは状況によって多少異なります。

2.草津市での不動産相続手続きに必要な書類の入手先住所・連絡先

2-1.市役所で入手できる不動産相続手続きに必要書類一覧

市役所で入手可能な書類について、登記手続き時、相続税申告時のそれぞれで必要な書類を分類しました。

| 市役所で入手できる主要書類 | 登記手続き時に必要 | 相続税申告時に必要 |

|---|---|---|

|

〇 | 〇 |

|

〇 | 〇 |

|

〇 | 〇 |

|

× | 〇 |

|

〇 | 〇 |

|

× | 〇 |

|

〇 | × |

2-2.必要書類入手先住所・連絡先(市役所)

【草津市役所】

〒525-8588

滋賀県草津市草津三丁目13番30号

電話:077-563-1234(代表)ファックス:077-561-2483

HP:https://www.city.kusatsu.shiga.jp/

2-3.法務局で入手できる不動産相続手続きに必要書類一覧

法務局で入手可能な書類について、登記手続き時、相続税申告時のそれぞれで必要な書類を分類しました。

| 法務局で入手できる主要書類 | 登記手続き時に必要 | 相続税申告時に必要 |

|---|---|---|

|

× | 〇 |

|

〇 | × |

|

× | 〇 |

|

× | 〇 |

2-4.必要書類入手先住所・連絡先(法務局)

【大津地方法務局 草津法務局証明サービスセンター】

〒525-0034

滋賀県草津市草津2丁目15番36号

電話:077-522-4671

(代表)※大津地方法務局登記部門に繋がります。

HP:https://houmukyoku.moj.go.jp/otsu/table/shikyokutou/all/honnkyoku.html

3.草津市で不動産相続を上手に進めるコツ

次に、長年弊社が不動産相続に関わってきた経験から重要だと考える、草津市で不動産相続を上手に進めるためのコツ3つと、相続手続きを進める前に知っておきたい事項について解説します。

草津市で不動産相続を上手に進めるためのコツ3つ

- 地元に詳しい不動産会社に、早めに査定を依頼する

- 相続物件の取り扱い実績の多い不動産屋さんを、パートナーに選ぶ

- 不動産相続の経験値のある士業の専門家を活用する

3-1.草津市で不動産相続を上手に進めるためのコツ3つを解説

・コツ1

「地元に詳しい不動産会社に、早めに査定を依頼する」

相続不動産をそのまま活用するか、売却するかは、多くの相続人にとって悩ましいポイントになります。個々の判断次第で、その後の遺産分割の話合いや方法も大きく変化するからです。

草津市は大阪都市圏を通勤圏とする立地の特徴上、京阪神のベッドタウンとしての人気が高く、人口増が続いています。

現在、野路西部土地区画整理事業区域内や草津駅前のマンション開発などで新規転入者を受け入れている状態ですが、その後は都市計画区域内に空閑地が少ないため、多少駅から離れた地域や、築古物件に対しての需要が高まってくる可能性もあります。

一方、老年人口が増加している地域でもあり、今後相続不動産の流通が増える事も想定されており、時期や立地で不動産価値が変動しやすい状況であると言えます。

相続不動産を活用するにせよ売却するにせよ、後悔の無い相続を行うには、将来的な相場の変動も踏まえて活用・売却といった判断をする必要があります。

特に草津市では相場が変動し易い状況でもある事から、地元に詳しい不動産屋さんに早い段階で査定を依頼し、価値の見極めをしておくと、その後の方針が定まり易く後悔する可能性も下がると言えます。

・コツ2

「相続物件の取り扱い実績の多い不動産屋さんをパートナーに選ぶ」

相続物件の取り扱い経験が豊富な不動産屋さんだと、相続した不動産の立地やあなたの事情に合わせた様々な選択肢を示してくれます。

ただ通り一辺倒に「すぐ売却する」「自分自身が住んで使用する」といった選択肢だけでなく、

・「リノベーションして少しでも高く売る」

・「ニーズのある内装に改装し、貸し出す」

・「相続人同士が揉めない様に、買取ですぐ現金化して相続し易くする」

等々、自分ではなかなか思いつかない手法をアドバイスしてくれる事もしばしばです。

例えば草津市は30~40歳代の人口が多くマンションの購入意欲が高いですが、その世代は自分の趣味嗜好を大事にする世代でもあるので、少し遠くても個性的なリノベーションを施せば築古でもしっかりした価格で売る事ができる可能性があります。

また例えば南草津駅は新快速が停車する事から学生からの需要が高いので、家賃設定次第では狭い物件でも借り手が付いたりします。

そのような選択肢を提示できるのもの、実績に裏打ちされた経験によるのです。

・コツ3

「不動産相続の経験値のある士業の専門家を活用する」

草津市は、相続人にあたる子供たちが成人して遠方に居住している状態で相続が発生するケースも多く、遠隔で相続手続きを進める必要があるケースになる事もよくあります。

その場合、手数料は数万円から、複雑な案件では数十万円ほどかかることもありますが、しっかり税理士・弁護士・司法書士などの士業を活用した方が効率的で、間違いがありません。

また、遠隔で手続きを進める必要がない場合でも、揉め事が想定される場合や手続き上の間違いをしそうな恐れがある時は、後々余計に手間がかかる事を考えると積極的に使っていく事をお勧めします。

そして、士業の専門家の中でも「不動産相続」の経験値に差はあるので、不動産屋さんから連携している士業の方を紹介してもらうと選び方に間違う事もないかもしれません。

3-2.草津市の不動産売却相場の概況

不動産相続をした際には、処分や相続の仕方を検討するための土台として、まずは「幾らくらいで売れそうか」をざっくりイメージしておくことが大事です。

現在の草津市における不動産売却相場は、種類別に大体以下のようになっています。(2023/11現在)

| 一戸建て | マンション | 土地 | |

|---|---|---|---|

| 草津市 | 仲介… 2,382万円 買取…1,667万円 |

仲介… 3,618万円 買取… |

仲介… 1,314万円 買取…920万万円 |

最新の不動産売却相場について詳しく知りたい方はこちら

最新の不動産売却相場・動向レポート:一戸建て、マンション、土地

相続不動産の売却事例集

弊社の草津市における、相続・築古物件にまつわる不動産の売却事例を紹介いたします。周りの同じような境遇の方がどのように不動産相続を進められたのか、イメージする事ができます。

下記リンク先をご覧ください。

- 東京都にお住まいのH様が、「相続した草津市の築30年の実家をリノベーションして売却を成功させた事例」等

- 草津市にお住まいのO様が、「住んでいた草津市の築古マンションをリノベーションして売却した事例」等

4.初めての不動産相続で知っておきたい基礎知識

4-1.相続分の決まり方

誰が何をどれくらい相続するかの決まり方は、以下の様に大きく3つあります。

| 概要 | |

|---|---|

| 遺言書 | 遺言書がある場合、原則その内容に則って相続分を決める。 |

| 遺産分割協議 | 遺言書がない場合、法定相続人全員で財産の分割方法について協議し、相続分を決める。 |

| 法定相続分 | 法律で決まっている相続割合に則って相続分を決める。 |

法定相続人のうち配偶者が最も優遇され、「子またはその代襲相続人(孫)」、「直系尊属(父母)」、「兄弟姉妹またはその代襲相続人(甥・姪)」の順番で優遇されています。

また、法定相続分は、法律によって以下のように割合が定められています。

| 法定相続人 | 法定相続分 |

|---|---|

| 配偶者のみ | 1 |

| 配偶者と子 | 1/2ずつ |

| 配偶者と直系尊属(父母) | 配偶者2/3、直系尊属1/3 |

| 配偶者と兄弟姉妹 | 配偶者3/4、兄弟姉妹1/4 |

4-2.不動産の分割方法

相続した不動産の分割方法には大きく4つあります。

財産の内容と、どのように分配したいかで取るべき方法が変わります。

| 分割方法 | 概要 | 向いているケース |

|---|---|---|

| 現物分割 | 相続した不動産をそのままの形で相続すること。相続人が複数いる場合は分筆する。 | 面積の広い土地を所有している場合。 |

| 代償分割 | 分割できない財産を取得した場合、そのほかの相続人に代償金を支払うこと。 | 分けにくい財産を平等に分けたい場合。 |

| 換価分割 | 相続した不動産を売却して得られた代金を、相続人間で分割する方法。 | 相続した不動産に住む予定がない場合。平等に分割したい場合。 |

| 共有 | 相続した不動産を相続人複数人の共有名義とする方法。 | 他の分割方法が取れない時に取る最後の手段になりがち。 |

4-3.不動産の相続税評価の方法

相続した不動産の相続税評価の方法は土地と建物とで異なります。

土地の場合は基本路線価方式で行いますが、例外的に路線価が設定されていない土地に限っては倍率方式を用います。

| 評価方法 | 概要 |

|---|---|

| 土地(路線価方式) | 道路に面する宅地1㎡あたりの価格で、これに土地の面積を掛ける。国税庁のHPで確認可能。 国税庁:https://www.rosenka.nta.go.jp/ |

| 土地(倍率方式) | 路線価が設定されていない土地について、その土地の固定資産税評価額に定められた倍率を掛ける。国税庁のHPで確認可能。 |

| 建物 | 固定資産税評価額=相続時の不動産評価額となるので分かり易い。 納税通知書で確認可能。 |

| できるだけ速やかにすること |

|

|---|---|

| 相続を知った日から3ヵ月以内にすること |

|

| 4ヵ月以内にすること |

|

| 10ヵ月以内にすること |

|

| 1年以内にすること |

|

相続に関する重要な事柄は、被相続人の死亡から3ヵ月以内に集まっています。

特に大切なのは、限定承認や相続放棄の申述です。

限定承認、相続放棄に関して、詳しくは以下をご覧ください。

| 選択される場合 | 概要 | |

|---|---|---|

| 限定承認 |

|

|

| 相続放棄 |

|

|

これらの申述は必ず3ヵ月以内に終えなければなりません。

何もせず期日を過ぎると、原則、自動的に相続人の財産を負債・資産に関わらず全て相続する「単純承認」と見なされます。

被相続人に多額の負債があった場合などには大問題になりかねません。

5.不動産相続に必要な手続き

不動産相続に必要な手続きを、「終わらせなければならない期限」毎に分類して解説します。

5-1.「できるだけ速やかに行っておくこと」

まず、相続手続きの根幹に関わる、以下4つの重要事項を最優先に手を付けましょう。これらが確定・進捗しないと、その先にある様々な手続きを進める事も出来なくなります。

1.遺言書の確認・検認

遺言書があれば、相続は原則その内容に沿って行われることになります。

遺言書の有・無、内容次第でその後の手続きの内容が大きく変わりますので、確認は一番初めに行いましょう。

遺言書には「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類があり、このうち公正証書遺言を除く2つについては、家庭裁判所で検認が必要です。検認をせずに遺言書を開封すると、5万円以下の過料が課されることがあります。

2.法定相続人の確認 (弁護士、司法書士等に依頼可能)

遺言書がなかった場合、被相続人が誕生してから死亡するまでの戸籍謄本を取得して親族関係にある人を全て洗い出すことにより、法定相続人を調査します。

こちらは弁護士・司法書士に依頼することが多いですが、税金面でサポートが受けたい場合は税理士にも依頼可能です。

3.相続財産調査(弁護士、司法書士等に依頼可能)

法定相続人の確認と併せて、被相続人の財産を調査します。

預貯金や不動産、有価証券等のプラスの財産に加え、住宅ローンなどの借金、未払いの税金なども全てを調べ上げます。

なお、相続財産に不動産があるかないかについては、市区町村から届く固定資産税の納税通知書を見ることで確かめられます。

依頼できる専門家については、法定相続人の確認と同じです。

4.遺産分割協議開始(もめている場合、弁護士に依頼できる)

複数の相続人がいる場合に発生する手続きです。

遺言書があれば原則その内容に従いますが、ない場合には相続人全員で遺産の分割方法を話し合う、遺産分割協議を行います。

この時、相続人間で揉め事が起きているような場合には、弁護士に間に立ってもらうことが出来ます。相続人の代理となってもらうことも可能です。

5-2.「相続を知った日から3ヵ月以内にする手続き」

5.限定承認、相続放棄の手続き(主に弁護士に依頼可能)

被相続人に借金などの負債が多い場合は、限定承認・相続放棄などの申述を家庭裁判所にすることになります。

これの申し立ては弁護士のみが代行することが出来ます。

書類作成のみなら司法書士にも可能です。また、どちらの方が税金面で得が大きいかといったことを聞きたい場合には、税理士にアドバイスをもらうことも出来ます。

5-3.「4ヵ月以内にする手続き」

6.準確定申告(税理士に依頼可能)

被相続人が個人事業主などで確定申告を必要とする所得があった場合、相続人が代わりにこれを行います。

また、限定承認の譲渡所得税があった場合にも必要になります。

こちらは税理士のみに依頼可能です。

5-4.「10ヵ月以内にする手続き」

7.遺産分割協議書の作成(弁護士、司法書士等に依頼可能)

複数の相続人がいる場合に発生する手続きです。

遺産分割協議で決まった内容に従い、遺産分割協議書を作成します。

弁護士・司法書士に依頼することが多いです。

8.相続税申告(税理士に依頼可能)

相続財産の額が基礎控除を上回った場合のみ発生する手続きです。

相続税の申告・納付期限は相続開始を知った翌日から10ヵ月以内です。もし遅れたり納税額が足りなければ、延滞税や加算税が課されます。

こちらは税理士のみに依頼可能です。

5-5.「1年以内にする手続き」

9.遺留分侵害額請求(弁護士に依頼可能)

遺留分とは、相続人の財産から遺留分権利者(配偶者・子供・直系尊属)が法律で取得を保証されている最低限の取り分のことを指します。

これはごく限られたケースでのみ必要になる手続きで、自分以外の相続人が、遺言や生前贈与によって自分の遺留分を侵害する額の遺産を得た場合、遺留分権利者が遺留分にあたる金額をその相手に請求することが出来るというものです。

こちらは弁護士のみに依頼可能です。

5-6.「3年以内にする手続き」

10.相続登記(弁護士、司法書士に依頼可能)

相続遺産の中に不動産が含まれていた場合に必要な相続登記(名義変更)は、2024年4月1日を目処に義務化されます。またこれが終わらないと、物件の売却はできません。

期限は遺産分割協議が成立した日から3年以内です。

こちらは、司法書士に依頼するのが一般的です。

相続にかかる主な税金・費用で、最も負担が重くなりがちなのが相続税です。

「相続した不動産の評価額」等、資産の状況により変化します。

| 概要 | 負担額の目安 | |

|---|---|---|

| 相続税 | 財産が基礎控除を超える場合にのみかかる | 財産の総額が、基礎控除=3,000万円+(600万円×法定相続人の数)を超えなければかからない |

| 登録免許税 | 相続登記(不動産の名義変更)にかかる税金 | 固定資産税評価額×0.4% ※例外的に2.0%の場合も |

| 必要書類の取得費用 | 主に登記手続きに必要な書類を取得するための費用 | 登記手続きに必要な書類全てで最低3,000円程度~ |

| 司法書士手数料 | 登記手続きを司法書士に依頼した場合の手数料 | 大体5~10万円 |

6.不動産相続時に使える控除 一覧

基礎控除は無条件で使えます。それ以外で最も大きな効果を持つのが小規模宅地の特例です。

その他、控除の条件にご自身が当てはまるかどうかの判断は難しいため、税理士に依頼した方が確実でしょう。

| 概要 | 控除額目安 | |

|---|---|---|

| 基礎控除 | 遺産の総額から無条件で差し引ける一定の非課税枠 | 3,000万円+(600万円×法定相続人の数)分が遺産総額から控除できる 参照:国税庁「相続税の計算」 |

| 小規模宅地等の特例 | 被相続人もしくは被相続人と生計を共にする親族の、居住・事業用に供されていた土地について、条件を満たすことで評価額より一定の割合を減額する制度 | 例えば、自宅として利用していた土地であれば、330㎡までの評価額が8割減額される 参照:国税庁「小規模宅地等の特例」 |

| 配偶者控除 | 配偶者が取得した相続遺産額のうち、1億6,000万円もしくは法定相続分に相当する額のより大きい金額までを非課税とする制度 | 配偶者の法定相続分は遺産総額の1/2なので、それと1億6,000万円のうち、より大きい金額まで非課税になる 参照:国税庁「配偶者の税額の軽減」 |

| 贈与税の基礎控除 | 暦年贈与の場合、年110万円までは贈与税が非課税になる | 年110万円を超えないように贈与することで遺産総額を減らし、相続税対策をすることが出来る 参照:国税庁「贈与財産の加算と税額控除(暦年課税)」 |

| 未成年控除 | 法定相続人が満18歳未満だった場合に、いくつかの条件を満たすことで、相続税から一定額が控除される | 満18歳になるまでの年数1年につき10万円 参照:国税庁「未成年者の税額控除」 |

| 障碍者控除 | 相続人が85歳未満で、障害を持っていた場合に、いくつかの条件を満たすことで、相続税から一定額が控除される | 該当者が満85歳になるまでの年数1年につき10万円 参照:国税庁「障碍者の税額控除」 |

| 相次相続控除 | 相続開始から10年以内に新たな相続が発生した場合、2度目の相続でかかる相続税額から一定額が控除される | 前回の相続において課税された相続税額のうち、1年につき10%の割合で減額した額が、今回の相続でかかる相続税額から控除される 参照:国税庁「相次相続控除」 |

| 特定空き家の3,000万円特別控除 | 相続または遺贈により取得した、被相続人の居住用の家屋および敷地について、要件を満たすことで譲渡所得から一定額が控除される ※令和5年12月31日まで |

要件を満たせば譲渡所得の金額から最高3,000万円まで控除される 参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例 |

7.「相続」に関するデータ

7-1.データから見た「親から遺産を相続する人」の分析

・「親から遺産を相続する人」の状況

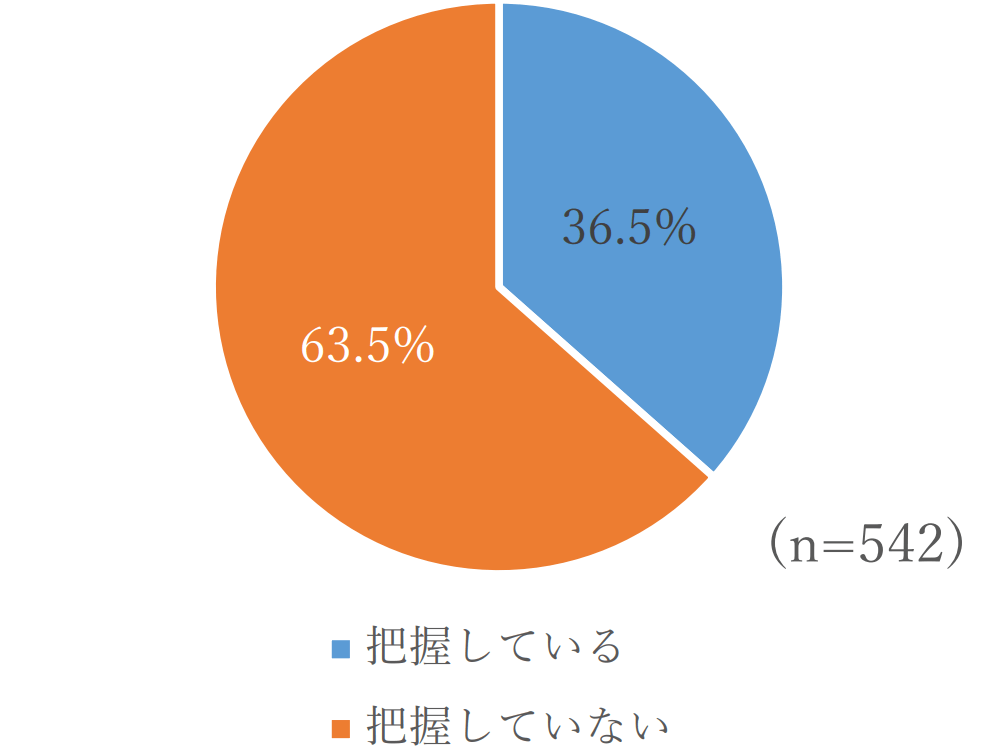

NTTデータ経営研究所の調査によると、都市部居住の 50~60 代のうち、半数近くの人が出身地から 1 時間以上離れて暮らしていることが分かっており、親と別居している人の割合は6割を超えています。更に別居している方の6割以上が、親の資産状況を把握できていません。

参照:https://www.nttdata-strategy.com/assets/pdf/newsrelease/220302/survey_results.pdf

この結果から、親と別居し、親の資産の把握も相続に関する相談もしていないという人が4割近くを占めていることが分かります。

つまり相続が実際に発生してから急遽対応を迫られる、準備不足で相続手続きに挑むケースがかなり発生しているものと推測されます。

・「親から遺産を相続する人」の情報収集方法

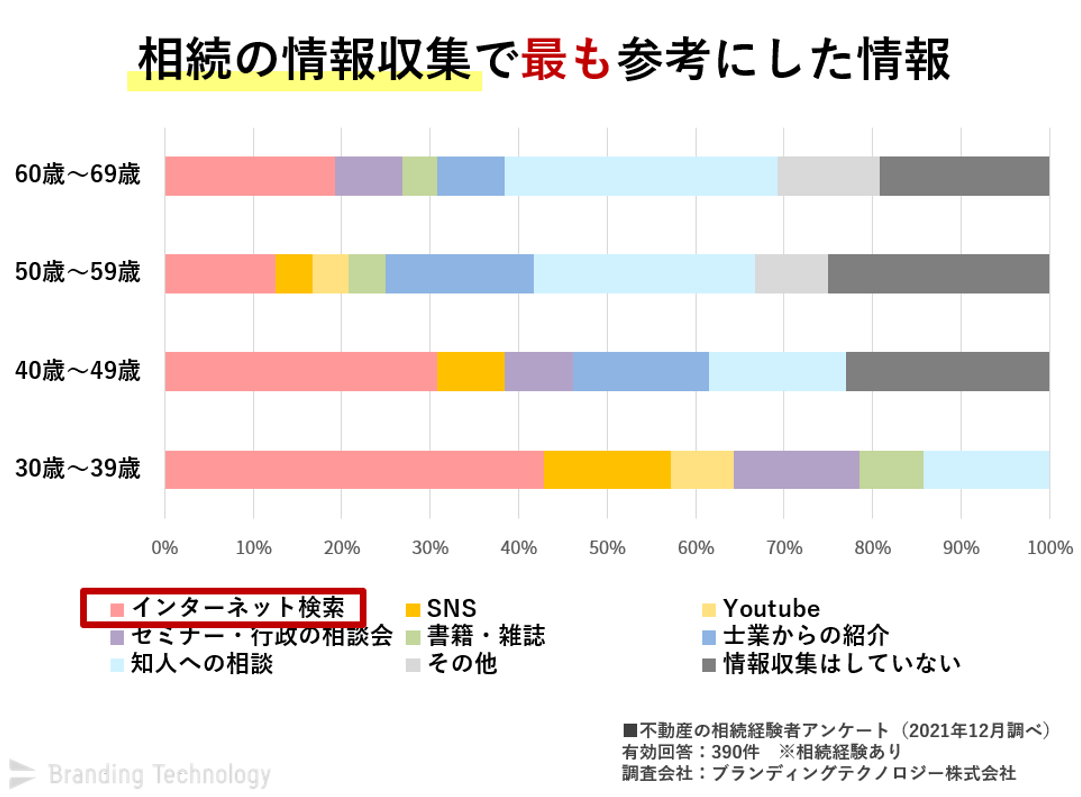

ブランディングテクノロジーの調査によると、相続の情報収集の手段で最も多く使われているものはインターネットでした。

その次に知人への相談が多く、一定数士業からの紹介もあるようです。

・まとめ

親が亡くなってから初めて「資産状況の把握」というスタート地点から相続手続きを進める事になり、慌ててインターネットで相談先を探す方がかなりいらっしゃると言えます。

相続財産に不動産があるのなら、相続に強い地元の不動産屋さんに相談するのもお勧めです。士業と連携しているところも多いので、相続についてトータルでサポートを受ける仕組みを作る窓口になってくれる場合もあります。

※本記事は、不動産流通機構、市役所等から発行されてる公的な資料、弊社およびその取引先より聴取した内容をもとに、弊社社員の見解をレポートしたものです。現在および将来の動向について約束するものではありませんので、ご理解の程、宜しくお願いします。

関連記事

受付時間:10:00~18:00 定休日:水曜日

受付時間:10:00~18:00 定休日:水曜日